英语原文共 10 页,剩余内容已隐藏,支付完成后下载完整资料

控制和银行业绩

摘 要

本研究考察了商业银行控股公司管理所有权与公司绩效之间的关系。我们发现,当采用经济绩效衡量标准时,商业银行的所有权与业绩之间的关系不是单调的,而是非常曲线的。这与Pi和Timme(1993)的结果不同。我们还发现,CEO是否也拥有董事会主席的头衔对银行业绩没有影响。 我们推测,在商业银行中,正如Morck,Shleifer和Vishny(1988)所提出的,管理壁垒可能抵消了Jensen和Meckling(1976)的利益收敛假设所预测的影响。

第1章 背景及意义

本研究考察了商业银行控股公司样本的管理所有权与公司绩效之间的关系。为衡量银行业绩,我们采用经济措施:斯特恩斯图尔特公司的经济增加值(EVA)。先前对公司所有权和业绩的研究传统上使用了公司业绩的会计衡量标准(Berger,1992; Demsetz和Lehn,1985; Pi和Timme,1993; Smirlock,1985)。例外的是Chen,Hexter和Hu(1993)以及McConnell和Servaes(1990),他们使用托宾q作为衡量绩效的指标,但不关注商业银行。我们发现,当采用经济绩效衡量标准时,商业银行的所有权与业绩之间的关系不是单调的,而是非常曲线的。这与Pi和Timme(1993)的结果不同。我们还发现,CEO是否也拥有董事会主席的头衔对银行业绩没有影响。我们推测,在商业银行中,正如Morck,Shleifer和Vishny(1988)所提出的,管理壁垒可能抵消了Jensen和Meckling(1976)的利益收敛假设所预测的影响。 Jensen和Meckling的假设表明管理层所有权与公司价值之间存在一致的正相关关系。

Jensen和Meckling(1976)提出,所有者 - 经理的控制和代理成本之间应存在反向单调关系,并且随着所有权的增加,所有者 - 经理最大化企业价值的动机也会增加。 Berle和Means(1932)表明,随着公司规模的增加,所有权变得分散,从而导致所有者和管理者之间的利益冲突。 Jensen和Meckling以及Berle和Means假设所有者经理是一个单独的所有者,他已经减少了他或她在公司的股权。我们知道,在大多数情况下,现代公共公司和管理层并非如此。因此,正是这种关系,即管理所有权和银行业绩之间的关系,由于所有权和公司控制权的分离,出现了委托人/代理人之间的冲突。 Berle和Means强调,当控制权与所有权不同时,那些掌控者可以以有利于控制者而不是所有者的方式部署资产。

Jensen和Meckling(1976)证明,当所有者 - 经理将公司的股权出售给外部人员时,如果双方都是效用最大化者,则所有者 - 经理的利益将与新的委托人不同。 Jensen和Meckling提到这种未能最大化委托人的福利作为剩余损失,并认为它可能是由于委托人/代理人冲突导致的最重要的成本。

Morck,Shleifer和Vishny(1988)提出了另一种模式,即管理层增加所有权导致壁垒,经理将沉迷于非价值最大化行为。然而,管理层的自我放纵预计将低于他或她控制但不对公司现金流量提出索赔的情况。壁垒假设预测,当管理层无法检查其控制权时,公司的价值将会降低,并表明公司业绩将随着管理层所有权的增加而下降。我们对管理所有权和公司价值之间显着曲线关系的研究结果表明,利益收敛效应和壁垒效应都起作用。具体而言,我们的结果显示公司价值增加,然后下降,然后随着管理层所有权而增加。管理层所有权和绩效问题已在企业文献中得到广泛讨论,但在银行业文献中却鲜有关注。公司文献强调管理或内部所有权与公司业绩之间的关系。这些研究对于这项研究很重要,因为它们表明控制是否会影响企业的绩效存在冲突。一项涉及控制和银行业绩的研究是Pi和Timme(1993)。他们通过检查绩效变化以及绩效,高层管理团队和所有权结构以及董事会的组成之间的关系来调查委托人/代理人之间的冲突。他们的样本包括大型上市的美国商业银行。他们的结果表明,高层管理团队结构会影响绩效,而内部监控设备可能不是一种有效的控制措施。他们发现,当首席执行官也是董事会主席时,由于决策控制流程的整合,委托人/代理人的冲突可能会加剧。他们的结果表明,当CEO也是董事长时,成本效率和资产回报率较低。相反,成本效率和资产回报率与非董事长兼CEO的所有权正相关,与机构和大型股东的所有权以及内部董事的比例无关。

下一节将介绍数据和方法。第三部分介绍了结果,最后一部分对研究进行了总结和总结。

第2章 数据统计及方法

2.1 EVA

该样本包括从Stern Stewart&Co.1997数据库获得的截至1996年的100家银行控股公司.EVA表现数据来自Stern Stewart&Co。计算选定会计计量所需的数据来自COMPUSTAT,补充了标准普尔股票指南中的信息。EVA被定义为当前税后经济收益扣除资本使用费的净额(Stewart,1992)。每个银行估算EVA的程序遵循Uyemura,Kantor和Pettit(1996)的方法:

公式1 EVA = NOPAT - 资本费(NOPAT代表“税后净营业利润”,“资本费用”是资本金额乘以资本成本)。EVA在两个重要方面与传统收益不同。首先,NOPAT反映了经营利润的调整,以最大限度地减少歪曲经济流量或扭曲收入和支出的适当匹配的会计惯例。其次,EVA假设管理层必须产生足够的收入来支付运营费用,利息费用,并提供股东承担风险承担所需的回报。以前的研究传统上使用净收入(NI),每股收益(EPS),股本回报率(ROE)或资产回报率(ROA)都是绩效的会计衡量指标,这些绩效指标都没有告诉我们管理层增加了多少股东财富。 EVA可以导致管理决策与基于传统措施的管理决策不同。传统的衡量标准并不反映风险,因此促进旨在实现收益最大化或防止收益稀释的行为。回报或比率衡量指标不能准确评估股东价值创造,相反,他们只表示平均盈利能力。EVA的优势在于它以美元为基础,因此,EVA最大化与财富最大化相关。 Uyemura,Kantor和Pettit(1996)发现EVA与市场增值(MVA)的相关性最强。 要计算EVA,我们需要NOPAT和资本费用, NOPAT是公司的运营利润,其重新调整的方式是调整NI以反映当前的业务经济状况(Stewart,1992)。贷款损失准备金,税收,非经常性事件和证券会计是四项主要调整,是计算银行EVA时最常见的调整(Uyemura,Kantor和Pettit; 1996)。资本由股东权益(不包括FAS 115调整)加上以下内容:贷款损失准备金(扣除递延所得税),其他递延税项抵减额,非经常性事项(例如:税后重组费用)和未摊销证券税后收益或损失。这确保了如果某个项目不被视为当前操作的一个组成部分,那么它将被资本化并将被评估为资本费用。

2.2 所有权

以前的研究(Morck,Shleifer和Vishny,1988; Demsetz和Lehn,1985; Dyl,1988;和Neun和Santerre,1986)使用Abrecht和Locker(1981)公司数据交换(CDE)。该数据集包含1980年底财富500强公司的主要股东所有权信息,并于1981年5月更新为5%或以上的持有人。在本研究中,所有权数据来自1996年底的代理声明。使用当前所有权数据的一个问题是可用性。 CDE财富500强目录仅在1981年发布过一次。但是,所有权数据可从其他来源获得。 Anderson和Lee(1997)研究了四个数据库和代理语句提供的所有权数据。他们建议从代理语句中收集的数据优于来自其他来源的数据,但获取数据昂贵且提取时间过长。2.3 摘要统计

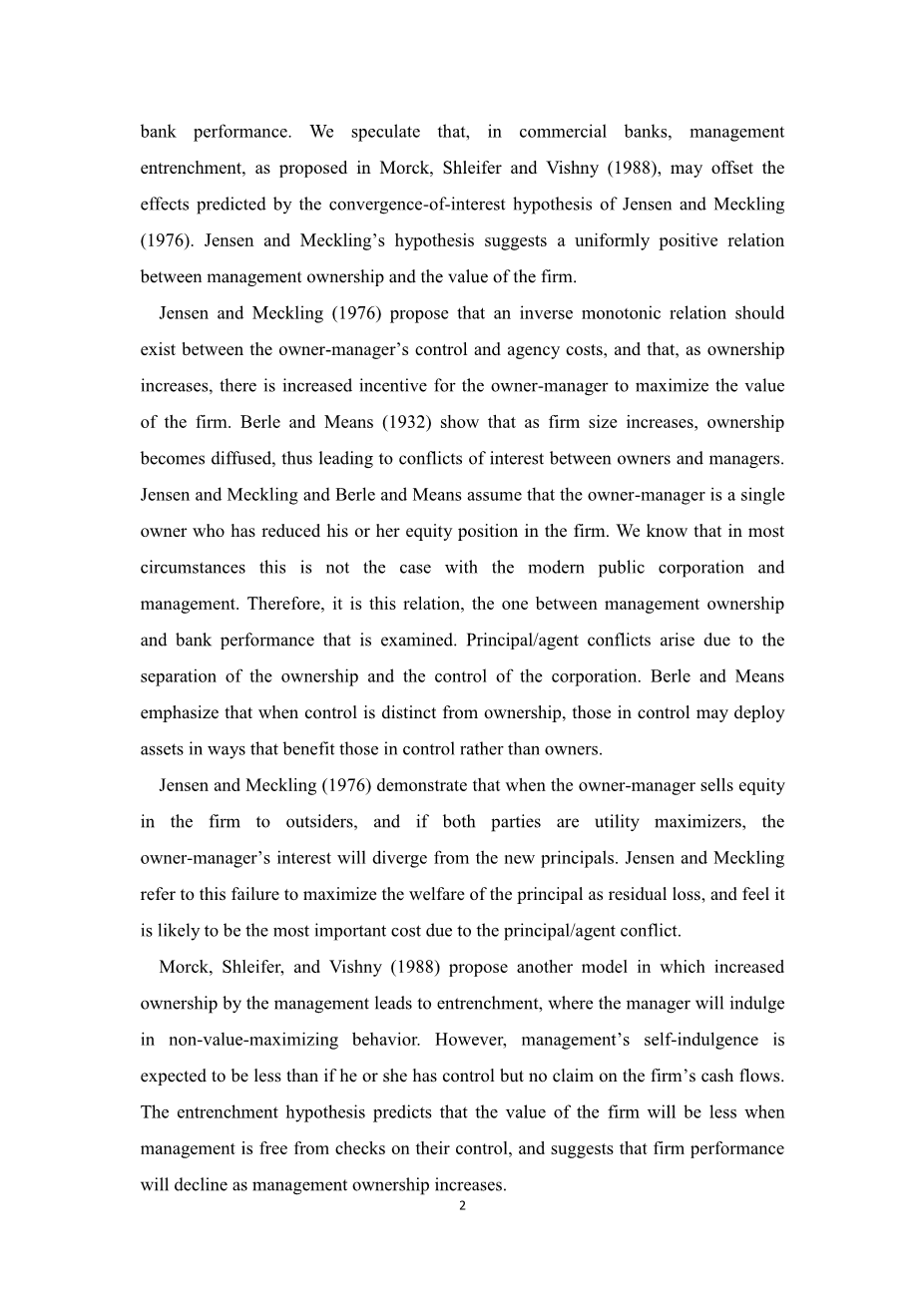

表1 首席执行官,所有权和其他公司特定的描述性统计数据1996年斯特恩和斯图尔特旗下100家最大银行控股公司的变量

|

Variable |

Mean |

Median |

StdDev |

Minimum |

Maximum |

|

CEO Tenure(YRS) |

8.28 |

7 |

6.01 |

1 |

28 |

|

CEO Age(YRS) |

56.40 |

55.50 |

6.07 |

42 |

77 |

|

CEO Ownership(%) |

2.88 |

0.72 |

8.67 |

0.06 |

70.31 |

|

ManagementOwnership(%) |

9.72 |

4.67 |

14.9 |

0.48 |

94.98 |

|

Inside Directors |

3.46 |

3 |

2.13 |

1 |

15 |

|

Outside Directors |

12.76 |

12 |

4.42 |

2 |

25 |

|

ROC 1996(%) |

13.28 |

12.80 |

3.17 |

6.01 |

28.6 |

|

COC 1996(%) |

10.57 |

10.57 |

0.66 |

8.64 |

12.28 |

|

Change in Market |

2,661,989 |

816,590 |

4,004,633 |

100,388 |

25,674,740 |

|

Value 1996($1,000) |

|||||

|

EVA 1996($1,000) |

66,387 |

21,823 |

150,203 |

-325,022 |

1,088,947 |

|

Capital($1,000) |

3,818,811 |

1,084,351 |

6,571,609 |

173,704 |

32,489,799 |

|

NOPAT 1996($1,000) |

432,752 |

140,954 |

726,308 |

24,286 |

4,421,120 |

ROC =资本回报率

COC =资本成本

EVA =经济增加值定义为资本使用费用的经济收益净额

NOPAT =税后净营业利润,定义为经营利润调整,以尽量减少歪曲经济流量的会计扭曲。

表1列出了衡量银行业绩,所有权以及其他各种可能对业绩产生影响的变量的描述性统计数据。表1显示我们样本中的平均EVA为6639万美元,EVA的中位数为2182万美元。表1中的结果显示了平均银行的市场价值,1996年增加了26.6亿美元,中位数增加了8.16559亿美元。这些结果表明,EVA和市场价值分布的增加都倾向于更高的衡量标准。表1的结果显示,1996年平均银行的税后净营业利润(NOPAT)为43275万美元,资本回报率(ROC)为13.28%,资本成本(COC)为10.57%。总资产和资本的平均统计数据显示,普通银行总资产约为345亿美元,资本总额为38.2亿美元。

表1中列出的样本的所有权结构表明,管理层的平均所有权位置相对较小。管理层的平均和中位数分别为9.72%和4.67%,这表明管理层持股的分布倾向于较大的持股。两类管理层的平均持股量没有显着差异。首席

全文共7008字,剩余内容已隐藏,支付完成后下载完整资料

资料编号:[452513],资料为PDF文档或Word文档,PDF文档可免费转换为Word