英语原文共 11 页,剩余内容已隐藏,支付完成后下载完整资料

汽车性能如何影响二手车市场需求

要点预览:

1.汽车可靠性与耐用性的改进

2..消费者对新旧车偏好的转变

3.二手车持续增长的市场份额

4.车辆的降价趋势

介绍·

在不久以前,由于人们对汽车如何保持良好性能以及能够保持多久存在着不少疑问,购买二手车对于许多人来说变成了一项十分具有风险性的主张,例如,在19世纪90年代末期,一辆使用5至6年,行驶60000英里的汽车通常就已经进入需要不断修理和替换零件的阶段

在过去的二十年中,汽车的耐用性得到了极大的提升,这一现象缓解了人们对二手车耐用性的担忧。事实上,J.D.Power公司提供的数据显示,仅在过去的十年间,汽车的可靠性已经提高了近50%,各品牌间的质量差距大大缩小。而且汽车在行驶经常出现的有关发动机,制动和悬架问题,在过去的十年里也已大幅度减少。

虽然我们未曾期望能在不久的将来拥有一辆永不损坏的汽车,但事实上汽车的使用寿命正变得越来更长,这一趋势正在重塑消费者习惯,并将继续对贷方,经销商和汽车制造商的业务实践产生重大影响。

1.车辆可靠性的稳定增长

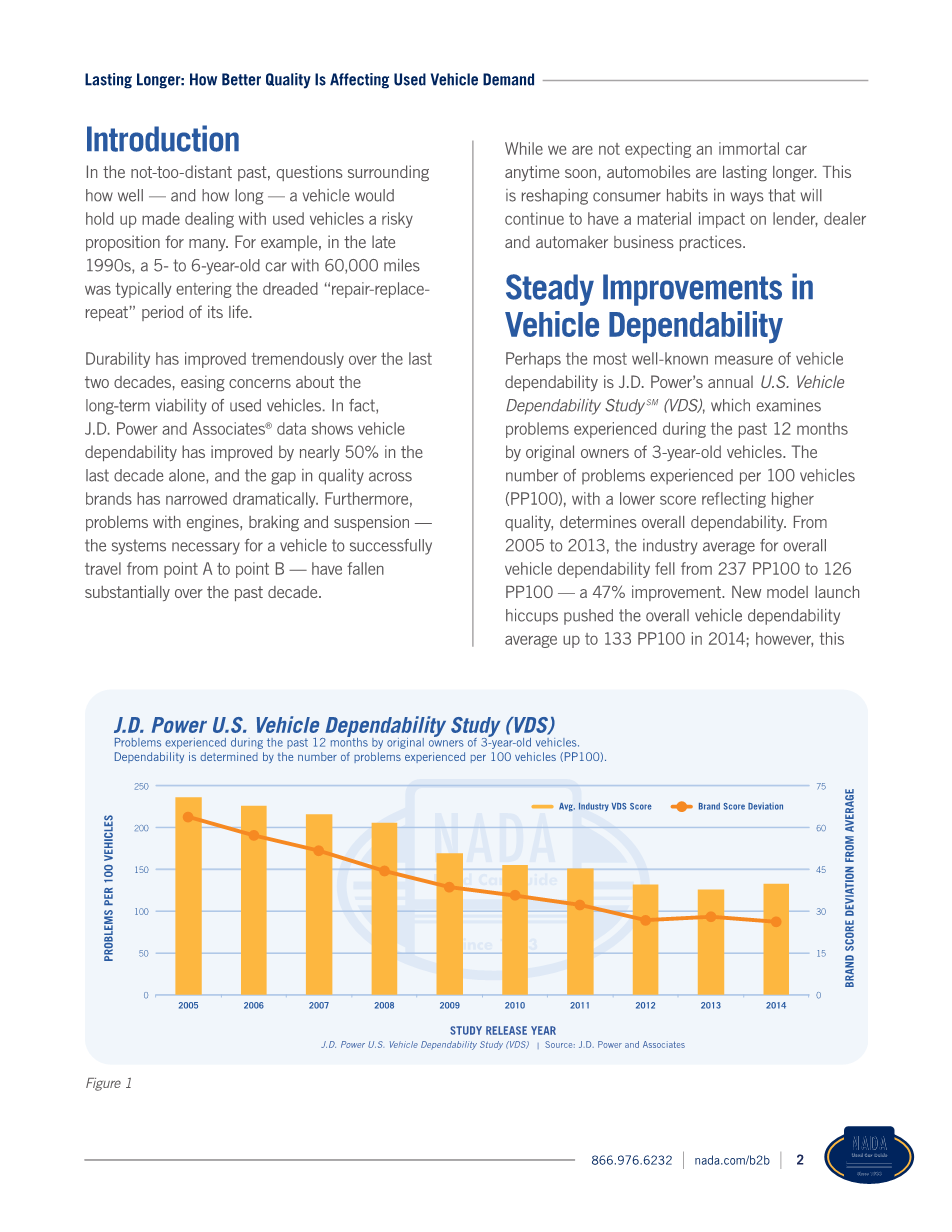

车辆可靠性测量最著名的方法应该是J.D.Power的年度美国车辆可靠性研究(VDS),该研究调查了使用时间三年的汽车在为期12个月的时间内所遇到的问题,并用每100辆车遇到的问题数量(PP100)来说明汽车可靠性,分数越高则表示汽车的可靠性越差。 从2005年到2013年,车辆可靠性的行业平均值从237 PP100下降到126 PP100 ,整体上改善了47%。在2014年,新车型的推出使得整体车辆可靠性下降至133 PP100;然而,与十年前的平均水平相比,这一数字仍然体现出了很大的改善。 关于可靠性的另一个重要注意事项是品牌方差的下降。 分数越低越能表明制造商已经全面提高了质量,而不是少数品牌取得了极大的进步(图一)

里程数的增加也是可靠性提高的切实依据。 例如,使用了10年的中小型汽车在拍卖会上的平均里程数从2004年的约126,000英里增加到2014年的133,000英里,增长了6%。

车龄提供了另一项指标。 道路上车辆的平均年龄取决于每年添加到市场的新车数量与淘汰的旧车数量(即输入与输出)之间的关系。 假设新销售额增长率保持不变,随着质量的提高以及运营车辆总数的增加,预期的平均车龄将随着时间逐渐增加,这一猜想与现在的状况不谋而合。 根据IHS Automotive的数据,所有轻型车辆的平均使用年限从1995年的8.4年增加到2007年的9.6年。(图二)

到2014年,平均车龄跃升至11.4,但这更多的是由于经济危机造成新销售严重下滑,而不是因为可靠性的显着提升。尽管如此,这些数据清楚地表明车辆使用年龄每年都在持续上升。 NADA二手车指南估计,如果市场没有经历如此重大的冲击,平均车辆年龄在2014年应约为10.3年。

2质量的提升对二手车来说意味着什么?

2.1持续增加的汽车持有周期

提高汽车耐用性能意味着消费者可以延长更换现有车辆的时间,因为维护和维修问题需要更长时间。 IHS汽车注册数据的分析显示,新车首次进入二手车市场的平均时间从2003年的48.2个月增加到2014年的64.7个月,总共增长了34%。尽管我们无法将增加的车辆完全归功于更好的可靠性,事实上,经济条件,汽车制造商折扣和财务条款也起到了关键作用,但质量的提高无疑有助于促进增长。

从这些数据中可以得到两个结论。首先,根据J.D.Power公司的Power InformationNetworkreg;(PIN)数据,迄今为止新车辆的拥有时长平均值为67.3个月,这一数据或多或少与逐步变长的贷款期限保持同步。 当然,贷款期限变长这一趋势并非没有实际的风险。例如,较长的期限意味着还清贷款的时间也将变长,在贷款还清前,车辆出现重大运行故障的可能性同样会增加(消费者即贷款人不会愿意承担额外增加的风险)。

第二个结论是关于消费者的购买周期,由于汽车使用时间变长,消费者在市场重新买一辆新车或二手车的时间也会增加。

2.2二手车在特许经销店担任更重要的角色

二手车交易曾经是许多销售新车的特许经销商一个被忽视的副产品。经销商经常以批发方式将他们收到的二手车卖出,这不仅仅是因为他们专注于新业务,还因为他们在定价和二手车营销方面的选择有限。 另外一个主要问题是耐用性,车辆的行驶里程越接近10万英里,它受到关注的可能性就越小。而如今,形势变得更为严峻了,大多数二手车的需求在行驶里程达到5万或6万英里后就已经开始急剧下降。

汽车质量的提升降低了消费者对汽车长期可靠性的担忧,同时数据与技术上的支持使得经销商能够对以旧换新,批发和零售定价以及库存采购做出更多合理的决策。

特许经销商现在正积极投身于更稳定的二手车市场,这个市场比新车市场大3倍,并且具有吸引投资回报的潜力(根据美国国家汽车经销商协会数据,2014年的二手车的毛利率平均为13%,比新车平均水平高出3倍多3.8%)。在2015年版“汽车新闻150强”经销商组织中列出的20家最大的特许经销商中,2007年至2014年间的新旧车销售比率增加了13至32个百分点。在2014年该集团这一比例达到69%,比2007年的56%提高了13个百分点。

2.3消费者更加愿意接受购买二手车

撇开价格不谈,质量和可靠性的提高辩证地使购买新车型的二手车对通常购买新车的消费者更具吸引力。

来自Autotraderreg;Certified Pre-Owned(CPO)年度研究的调查结果支持这一逻辑。 在该公司2013年的CPO调查中,33%的新车购买者表示下次买车时他们会考虑购买一辆二手车,而在2012年的研究中则为26%。

如果车辆已通过制造商CPO程序认证,买车的顾客更倾向于考虑购买二手车。 根据Autotrader 2014年的CPO调查,59%的消费者表示他们愿意考虑买一辆认证过的二手车,这一数值比2012年高出16个百分点。

那么,在面临新车与二手车的选择时,人们是否真的更多地倾向于二手车? 从J.D. Power公司的 Power Information Network(PIN)收集的特许经销商销售数据提供了对该问题的深入探讨。

在汽车销售份额的折线图(图四)中显示了近十年特许经销商的新车和二手车销售份额。 在全球金融危机之后,与2008年至2009年出现更明显的紧缩这一时间段之前,我们看到2005年至2007年新车和二手车销售份额基本相同。两者于2010年开始出现巨大差别,自2012年后基本保持不变,分别为67%和33%。

鉴于过去四年的份额稳定,人们可以有理由认为消费者对二手车的偏好在销售方面没有体现出来。然而,这一结论未能考虑经济衰退对新车和二手车交易的破坏性。2009年新车销售量从金融危机前的平均超过1600万台下降到2009年的仅为1,040万台,这次危机不仅造成了对新车的大量潜在需求,而且也大大减少了新车型的二手车供应。

经济危机后,新车销售的市场份额逐渐恢复,而二手车的供应与销售因此恶化。尽管供应减少,但在过去几年中,二手车销量也稳步增长,只是速度放缓。 简而言之,新车与二手车的销售及二手车供应的恢复差异潜在地推迟了金融危机前新旧车销售份额的细微变化。

2.4二手车价格更具竞争力

汽车质量的提升对二手车的需求与价格产生了巨大的影响

NADA二手车指南的二手车价格预测模型衡量了二手车价格与汽油价格,就业和二手车供应等关键影响因素之间的关系。 理解这些因素之间的关系,我们就可以通过控制其他因素的影响来分清楚折旧或者是车龄和里程的增加对二手车价格的不同影响。

忽略市场驱动的波动,车辆以大致恒定的速率贬值直至我们称之为“折旧极限”的点,简而言之,超过这个边界,我们不可能观察到任何有意义的价格贬值信息。 在这之内,最终决定定价的是车辆的配置和状况,而不是里程和车龄。

利用已有的批发交易数据库,NADA二手车指南就折旧极限达成了两个重要结论。 首先,当价格稳定在1,000-5,000美元范围内时,达到折旧极限(图五)。 其次,车辆需要越来越多的时间才能达到这一边界。

在1996年,车辆到达折旧极限的平均时间为12年,在之后的20年里,这一时间升至15.3年,增长了29%,由于到达折旧极限的时间取决于汽车贬值的速度,汽车使用年限的增长也就成了二手车贬值速度变慢的直接结果。

在二十世纪九十年代后期,由于老化,二手车通常每年损失15.9%至16.5%的价值,这取决于车辆的生命周期阶段。快进15年,贬值过程每年以14.8%至15.4%的速度放缓。虽然在此期间实现的大约1%的提高可能看起来很小,但实际上在车辆的整个使用寿命期间都是显著的。例如,与20世纪90年代后期相比,如今25,000美元的汽车在2年后会保留466美元的价值,而6年后由于贬值率下降而增加近720美元。(图六)

说明提升质量对二手车价格的影响的另一种方式是分析二手车的价格随着时间的推移相对于更新的车辆变化过程。从上图可以看出,过去15年来,新车和旧车型价格之间的差距显著地缩小了。(图七)

在2000年,一辆使用了4至6年的汽车价格是车龄为3年的汽车价格的54%。到2014年,这一比例上升了15个百分点达到69%。换句话说,前者与后者之间价格的差距从46%降至31%。使用了7到9年的汽车的价格比也有类似的提高,从2000年的26%上升到2014年的38%。

如果汽车性能无法提升,二手车的价格也很难降下来。虽然我们期望未来几年二手车价格能像供应量一样最终下降到金融危机前的水平,但由于耐用性提高而带来的二手车需求增长将使价格居高不下

主要观点

汽车耐用性的提升及其对二手车需求的影响给汽车行业带来了一系列机遇和挑战。

二手车在市场的良好表现帮助特许经销商实现了收入和利润的同时增长,而仅靠新车就难以实现。 这种趋势在短时间内很难反转,因为近3到5年不断增长的汽车供应量将有助于推动特许经销商未来扩大二手车行业的计划(包括Lithia Motors,Sonic Automotive和Asbury Automotive Group - 全美最大的上市特许经销商集团中的三家)。 过去几年制造商认证的二手车的需求增长也有助于推动这一趋势。 2012年至2014年期间,制造商认证的二手车销售量猛增28%,达到了230万台(销量同比增长14%)。

在昂贵的维修费用上的关注少了,消费者就可以更放心地购买长期贷款,而银行和专属财务公司可以更轻松地提供这些贷款。 较长的贷款期限也有利于制造商,因为它们允许消费者每月支付相对较少的费用购买更昂贵的车辆。

然而,这样存在一个隐患。消费者长时间使用一辆汽车的意愿以及经济上的激励延长了消费者重新进入市场的周期。这对企业可能没有什么影响,因为这种趋势是渐进的。 但如果保有量现状在短时间内发生剧烈变化,那么影响将是破坏性的。

对于汽车制造商来说影响更大的是二手车对消费者的吸引力增强。当消费者准备再次购买时,较好的质量和更低的价格增加了消费者选择二手车的可能性。制造商将不得不将这一未来的趋势纳入销售计划中。 展望未来,汽车制造商将肩负提高汽车质量和可靠性的双重目标,从而在同行中脱颖而出,与此同时还要加快设计和技术创新,激励消费者购买新车。

关于NADA二手车指南

自1933年以来,NADA二手车指南在美国乃至全世界范围享有美国一流的汽车评估产品,服务和信息提供商的声誉。 NADA二手车指南的团队每月收集和分析超过100万次汽车和卡车合并批发和零售交易。 其指导手册,拍卖数据,分析和数据解决方案为汽车/卡车,金融,保险和政府专业人士提供他们所需的及时信息和可靠解决方案,以便做出更好的业务决策。 访问nada.com/b2b了解更多信息。

先人一步对于普通顾客来说可能是一件十分困难的事,但是NADA lender advantage可以为您提供帮助,我们的专家团队提供全套车辆分析服务,让您快速上手,以便跟上市场变化。 从车辆风险评估到投资组合分析,再到营销计划和压力测试,我们将为您提供所需的数据和分析报告,以做出最佳业务决策。依靠NADA lender advantage您可以获得更好的结果。 请访问nada.com/advantage,了解我们如何帮助您的业务。

其他资料

NADA指南

每个月都会更新一系列数据,这些数据来自各个行业渠道和NADA二手车指南自己的专有分析工具,NADA指南提供了在当今市场做出决策所需的信息。 每月在nada.com/guidelines注册下载NADA指南。

二手车和卡车博客

通过NADA二手车指南全面的市场概述和基于数据的博客,赶上行业活动,深入了解市场前景,并发现影响二手车估价市场的因素。 加入nada.com/usedcar的对话中来。

白皮书

NADA二手车指南的白皮书和专题报告旨在向行业利益相关方通报当前和预期的二手车价格变化,以更好地最大化当前的机会并管理未来的风险。 每季度在nada.com/whitepapers注册接收白皮书。

NADA观点

利用来自各个行业来源的数据和NADA二手车指南的分析师,NADA观点深

全文共5523字,剩余内容已隐藏,支付完成后下载完整资料

资料编号:[9467],资料为PDF文档或Word文档,PDF文档可免费转换为Word