英语原文共 27 页,剩余内容已隐藏,支付完成后下载完整资料

金融成长

过去30年来,金融服务业发展迅猛。无论是衡量金融部门占GDP的比重,金融资产的数量,就业还是金融资产,这种增长都是显而易见的。

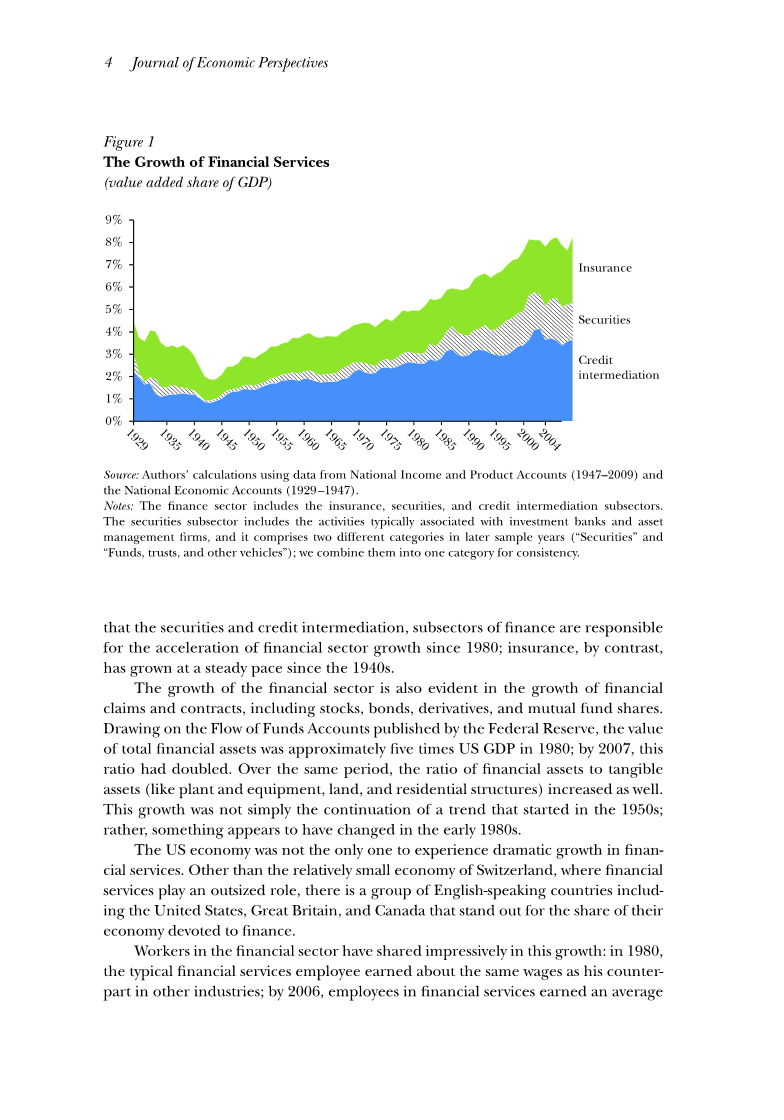

在2006年达到顶峰时,金融服务业对美国GDP的贡献率为8.3%,而1980年为4.9%,1950年为2.8%。对GDP的贡献由美国经济分析局(BEA)衡量为增加值,可以计算为金融部门收入减去非污水投入,或者相当于利润加补偿。图1,按照菲利普(2012)的方法并从各种历史资料中构建,表明金融部门占国内生产总值的份额自1980年以来以较快的速度增长(每年国内生产总值的13个基点),而不是过去30年。 (每年国内生产总值的7个基点)。自1980年以来,金融服务的增长占整个服务业增长的四分之一以上。如图1所示

图1

金融服务的增长

(GDP增加值)

资料来源:作者使用国民收入和产品账户(1947-2009)和国民经济账户(1929-1947)的数据进行计算。

注:金融部门包括保险,证券和信贷中介分部门。证券分部门包括通常与投资银行和资产管理公司相关的活动,它在后期样本年度包括两个不同的类别(“证券”和“基金,信托和其他工具”);我们将它们组合成一个类别以保持一致性。

自1980年以来,证券和信贷中介,金融分部门负责加速金融部门的发展;相比之下,保险自20世纪40年代以来一直稳步增长。

金融部门的增长在金融债权和合约的增长中也很明显,包括股票,债券,衍生品和共同基金份额。借助美联储公布的资金流量账户,1980年美国国内生产总值的总金额约为美国国内生产总值的五倍;到2007年,这一比例翻了一番。在同一时期,金融资产与有形资产(如工厂和设备,土地和住宅结构)的比率也有所增加。这种增长不仅仅是20世纪50年代开始的趋势的延续;相反,在20世纪80年代早期,似乎发生了一些变化。

美国经济并不是唯一一个经历金融服务急剧增长的经济体。除了金融服务发挥巨大作用的瑞士相对较小的经济体外,还有一批英语国家,包括美国,英国和加拿大,这些国家在经济中所占的份额都很突出。

金融部门的工人在这种增长中分享了令人印象深刻的结果:1980年,典型的金融服务员工获得的工资与其他行业的工资相同;到2006年,金融服务业的员工平均收入增加多出70%(Phillipon和Reshef 2009)。受到高工资的吸引,精英大学的毕业生涌入了这个行业。2008年,28%的哈佛大学毕业生进入金融服务领域,而1969年至1973年间只有6%(Goldin和Katz,2008)。20世纪90年代从事金融服务的斯坦福大学MBA课程的毕业生获得了进入其他行业的同学工资的三倍以上(Oyer,2008)。

社会是否受益于近期金融业的增长?迄今为止,有大量文献可追溯至熊彼特(Schumpeter,1911),认为充满活力的金融业对资本配置和经济增长至关重要。精算实证包括Goldsmith(1969),King和Levine(1993)以及Rajan和Zingales(1998),它们记录了金融发展与跨国研究增长之间的关系。因此,很自然地认为,最近的金融发展时期也在经济上是有益的。然而,许多人对其价值持怀疑态度,特别是考虑到最近的金融危机。事实上,Rajan(2005)的研究强调了金融发展的价值,在金融危机爆发之前的一次中央银行家研讨会上,有人质疑了近期金融业增长的价值。英国最高金融监管机构Adair Turner(2010年)写道:“没有明确的证据表明过去20至30年间富裕发达国家金融体系规模和复杂性的增长已经推动增长或稳定增长,金融活动有可能从实体经济中提取租金而不是提供经济价值。“同样,菲利普(2012;另见Phillipon和Reshef在本期中)认为近期增长的时期已经过去金融中介的成本令人费解地增加。

在本文中,我们试图通过首先记录1980年至2007年期间金融发生变化的方式来阐明这些竞争观点。我们采用这种方法,因为对于哪些活动促成了金融业的快速增长,我们知之甚少。部门。通过更好地了解金融部门的变化,我们提供了一些关于金融部门增长的社会效益和成本的观点。

我们的主要发现是,大部分融资增长都与两项活动相关:资产管理和家庭信贷的提供。专业管理下的金融资产价值大幅增长,管理这些资产的总费用增长速度大致相同。这种增长的很大一部分来自金融资产价值的增加,这主要是由于股票市场估值的增加(例如价格/收益倍数)。家庭信贷也有巨大增长,从1980年的48%增加到2007年的99%。这一增长大部分来自住房抵押贷款。消费者债务(汽车,信用卡和学生贷款)也有所增长,抵押贷款债务的很大一部分采用了用于资助消费的房屋净值线(Mian和Sufi 2012)。家庭信贷的增加主要通过贷款费用促进了金融部门的增长。而资产支持证券的发起,承销,固定收益产品的交易和管理以及衍生品交易。

因此,任何关于社会是否以及以何种方式从金融部门的增长中受益的评估在很大程度上取决于对专业资产管理的评估和家庭信贷的增加。我们认为,资产管理的专业化带来了显着的效益。主要好处是它促进了金融市场参与和多样化的增加,这可能降低了公司的资本成本。年轻公司尤其受益,因为他们更依赖外部融资,而且价值更多地取决于资本成本。与此同时,专业资产管理的成本一直居高不下。虽然高价格鼓励更积极的资产管理,但它可能不会导致那种能够提供更多信息性证券价格或更好地监控管理的活跃资产管理。它还产生经济租金,可以为社会提供比社会需要更多的资源。

虽然更多的信贷渠道可以改善家庭消费的能力,但也使许多家庭更容易过度住房和消费超过可持续水平。“影子银行”的增长促进了信贷的增长,其中许多不同类型的非银行金融实体履行了传统银行业务的一些基本功能,但其运作方式较不稳定。2007年底爆发的金融危机对经济的影响非常大,这在很大程度上是影子银行的危机。

为了发展这些观点,我们遵循美国经济分析局将金融服务部门分为两个子部门:“证券”和“信贷中介”。我们不考虑保险,这是金融服务的另一个主要子部门,因为它稳定增长不是一个难题。2 证券子部门(或BEA术语中的“行业”)包括通常与投资银行(如高盛)和资产管理公司(如富达)相关的活动。这些活动包括证券交易和做市,证券承销以及个人和机构投资者的资产管理。信贷中介行业执行通常与传统银行贷款相关的活动,消费者和公司,存款和处理金融交易。在描述了1980 - 2007年期间推动这些行业增长的因素之后,我们评估了这种增长的好处和成本。

证券业的成长

成长的组成部分

图1显示,从1980年到2007年,证券业的增长几乎占金融业总体增长(3个百分点)相对于GDP的一半。特别是,证券业从1980年GDP的0.4%增长到2007年GDP的1.7%,在互联网繁荣时期,2001年达到GDP的2.0%。

为了更好地了解证券行业内的增长成分,理想情况下我们会突破活动带来的增值。遗憾的是,没有关于计算增值所需的活动级别的输入成本的公布数据。相反,我们使用证券行业各种活动产出的数据。该输出测量值由美国经济分析局1997年和2002年以及美国人口普查局2007年计算得出,基本上是该行业每项活动的收入。这些年份仅提供详细的故障。在本节的后面部分,我们将讨论我们自己对1980 - 2007年期间活动水平产出的估计。对于本文的其余部分,我们更关注行业产出而不是增值。

如表格1显示,2007年,证券业产值为6,761亿美元,而增加值为2,412亿美元。资产管理是迄今为止最大的产出组成部分,总额为3419亿美元,远高于1997年的四倍。我们所说的资产管理“产出”包括投资咨询和管理服务(最大的组成部分)的费用,即行政管理共同和养老基金,信托和托管服务。

表1显示,传统上与投资银行交易费用和佣金,交易收益和证券承销费相关的三个收入来源在1997年至2007年间占GDP的比例下降。尽管股票市场增长了四倍,但这些下降仍然存在。贸易。与此同时,另外两项活动大幅增加:2007年产值为360亿美元的债务产品经纪和交易,以及产值450亿美元的衍生品交易。衍生品交易的大部分收入似乎与固定收益产品有关,因此,可以理解为信贷中介增长的副产品,我们将在下一节讨论。3 1997年,甚至没有报告衍生品类别,这表明它不足以保证其自己的类别。

平移回到1980年

由于经济分析局在1997年之前没有提供详细的活动水平数据,我们使用各种来源来打破证券业。

表格1

选定年份证券公司的增值和产出

资料来源:经济分析局,美国经济普查局和作者的估计。

注:资产管理包括财务规划和投资管理服务,与共同基金和养老基金相关的直接费用以及信托服务。其他经纪自营商收入包括经纪和交易投资公司证券,外币,经纪代理费和其他费用。缺少单元格表示该项目为零或分组为另一个类别。

输出回到1980年。图2显示来自几个关键活动的收入的年度估计:传统资产管理(共同基金,养老基金和交易所交易基金),另类资产管理(对冲基金,私募股权和风险投资),以及各种经纪自营商活动(承销,客户交易和自营交易)。虽然我们的估算并不完美,但这些类别并不完全符合表1所示的产品线产出,但图2显示我们与证券行业产出的时间序列相当匹配。

图2

1980 - 2007年证券业的增长

(来自不同活动的收入占GDP的百分比)

资料来源:数据由作者编制,并在文中进一步说明。

注:“其他经纪自营商活动”包括衍生品和商品交易的收入,以及其他未分类的经纪自营商活动。另类资产管理包括对冲基金,私募股权和风险资本的管理。传统的资产管理包括共同基金,货币市场基金和交易所交易基金的管理。

传统资产管理所获得的费用以及养老基金的管理成本是证券业产出的最大组成部分,直到1998年,其产出份额一直在增加。我们使用投资公司研究所报告的管理资产估算总费用(ICI) )法国(2008年)和ICI报告的百分比费用。最大传统资产管理费用的组成部分来自共同基金(包括货币市场共同基金),将管理资产从1980年的1340亿美元增加到2007年的12万亿美元。股权共同基金的费用在此期间稳步下降,从2岁以上资产的百分比约占资产的1%,这主要是由于较少使用共同基金和前期费用(“负载”)所致。尽管Vanguard Standard&Poor#39;s 500共同基金等低费用指数基金的可用性越来越高,但在没有负载下降的情况下,平均费用率在这段时间内会略有上升。由于百分比费用缓慢下降,每年的总费用主要由管理资产的价值所驱动。例如,随着互联网泡沫的破灭,2001年的总费用下降,在2004年达到了之前的峰值,并且在那之后继续增长。总体而言,尽管年度波动,1980年至2007年间传统资产管理的费用大幅增长。

另类资产管理公司收取的费用 - 基金,私募股权基金和风险投资基金 - 在此期间也大幅上涨。这些基金中的大多数收取管理资产的1.5-2.5%的管理费,加上“附带利息”,实现收益的百分比在15-25%之间。在大多数年份,管理费和附带权益的组合占管理资产的3%至5%,远高于共同基金收取的费用。为计算对冲基金收取的总费用,我们将法国(2008年)报告的百分比费用应用于美国对冲基金的全部范围,如对冲基金研究报告所述。对于私募股权和风险投资,我们使用Kaplan和Rauh(2010)报告的总费用,我们使用Thomson Financial提供的管理资产数据更新到2007年。

对冲基金,私募股权和风险投资费用在1990年几乎为零,因为管理的资产很少。然而,到2007年,私募股权公司管理的资产约为8,540亿美元,风险投资公司管理的资产为2580亿美元,美国注册的对冲基金则为1.46万亿美元。对冲基金费用在2007年达到690亿美元。私募股权和风险投资的费用更加不稳定,1999年达到660亿美元,这主要得益于私募股权和风险资本出口创纪录的数量。2007年,私募股权费用为260亿美元,风险投资费用为140亿美元。这些替代投资的费用与共同基金经理收取的910亿美元相当,后者管理的资产是其资产的五倍以上。

我们对资产管理费用的估计是保守的,因为我们没有记录投资顾问收取的费用增长(尽管这些都包含在表1所示的数据中)。这些服务在传统和另类投资经理的管理费之外引入了另一层费用。我们估计这些顾问至少会收集另外300亿至400亿美元的收入,而这些收入未在图2中反映出来。4 包括这些费用有助于弥合2007年美国经济分析局报告的投资工具(来自对冲基金,共同基金等)的估计管理费总和与资产管理收入数之间的差距。

将支付给传统和另类资产管理公司的费用结合起来,平均费用在管理资产的1.1%到1.6%之间波动,1999年除外,当时风险资本退出的平均费用为2.3%。2007年,费用占管理资产的1.3%。简而言之,虽然资产管理公司的构成随着时间的推移而发生变化 - 高收费的另类资产管理公司获得了市场份额 - 管理的每美元资产支付给行业的平均费用并未下降。达到同样的结论。然而,我们对总费用的估计高于法国(2008)报告的估计,因为我们还包括美国资产管理公司为美国上市股票以外的资产所赚取的费用。

总而言之,在1980年至2007年期间,资产管理费总额增长了2.2个百分点,超过了金融部门产出增长的三分之一。相比之下,利用证券交易委员会的数据经纪人 - 经销商档案,图2显示证券行业的其他主要活动 - 承销,交易和佣金 - 似乎并不能解释证券增长的重要部分。工业和金融部门。5 然而,这些文件确实揭示了

全文共6009字,剩余内容已隐藏,支付完成后下载完整资料

资料编号:[1589]